【2023年最新版】EC市場規模の現状は?ポイントを分かりやすく解説

2019年末に始まったコロナウイルス感染症の拡大による社会的影響が落ち着きを見せるなか、海外からの旅行客も戻り、国内経済の各分野では再び上昇を目指す取り組みが活発化しています。そうした状況は、インターネット通販(EC)の市場にどのような変化を与えているのでしょう。この記事では、2023年8月に経済産業省が発表した「令和4年度 電子商取引に関する市場調査報告書」をもとに、EC市場の現状をBtoC、CtoC、BtoBといった対象別に解説します。

BtoC-ECの市場規模

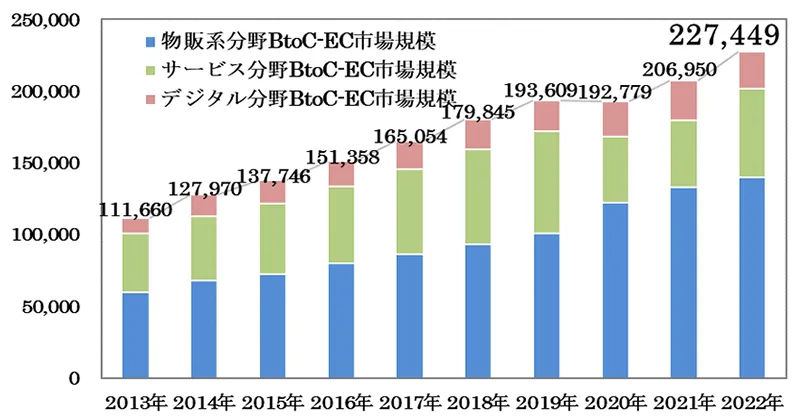

2022年の日本国内のBtoC-EC(消費者向け電子商取引)市場規模は、22兆7,449億円です。2021年の20兆6,950億円に対して、9.91%増加しました。コロナ禍で大きな影響を受けた2020年の19兆2,779億円からは、大幅な回復傾向が見られます。

BtoC-ECにおけるEC化率は9.13%(前年比0.35ポイント増)と増加傾向にあり、商取引の電子化が引き続き進展している様子が分かります。  BtoC-EC市場規模の経年推移

BtoC-EC市場規模の経年推移

(市場規模の単位:億円)

物販系、サービス系、デジタル系の分野別BtoC-EC市場の動向は以下のとおりです。以降では、こちらの3分野について解説します。

| 2021年 | 2022年 | 増減率 | |

|---|---|---|---|

| A. 物販系分野 | 13兆2,865億円(EC化率 8.78%) | 13兆9,997億円(EC化率 9.13%) | 5.37% |

| B. サービス系分野 | 4兆6,424億円 | 6兆1,477億円 | 32.43% |

| C. デジタル系分野 | 2兆7,661億円 | 2兆5,974億円 | ▲6.10% |

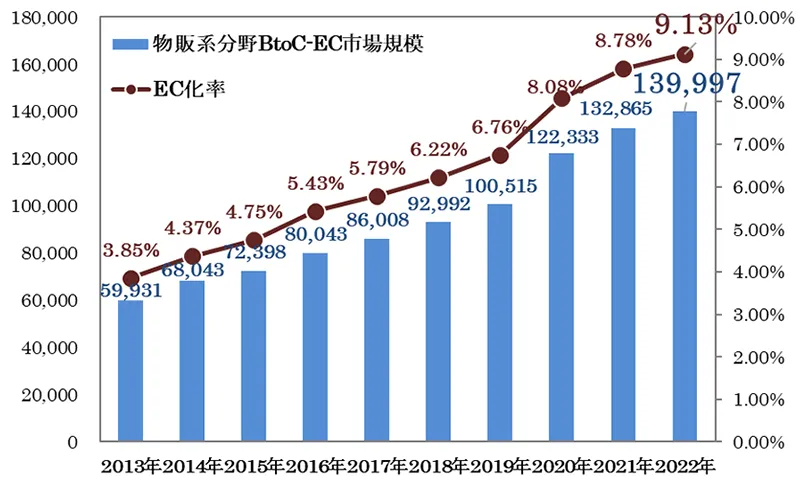

物販系分野の市場規模

2022年の物販系分野BtoC-ECの市場規模は、前年の13兆2,865億円から7,132億円増加し、13兆9,997億円となりました。

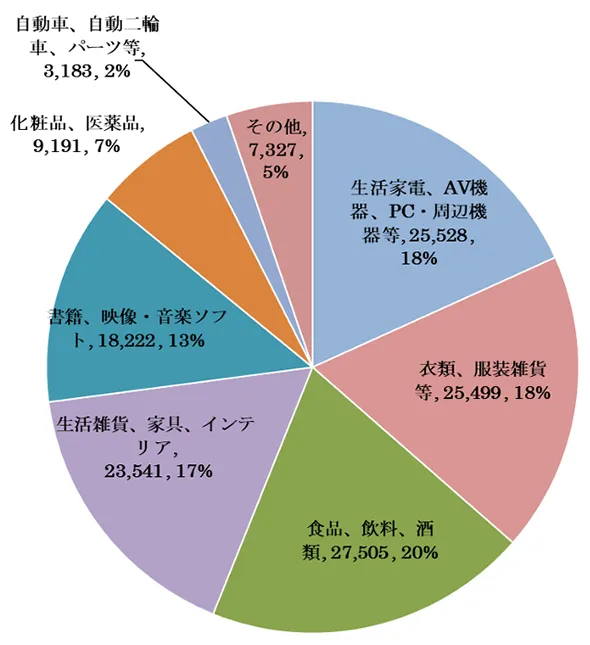

物販系の業種と市場規模内訳は、以下のとおりです。  物販系分野内での各カテゴリの構成比率

物販系分野内での各カテゴリの構成比率

(単位:億円)(%は構成比率) 市場規模の拡大およびEC化率は、共に緩やかな伸びを示しています。

カテゴリ別では「食品、飲料、酒類」(2兆7,505億円)、「生活家電、AV機器、PC・周辺機器等」(2兆5,528億円)、「衣類、服装雑貨等」(2兆5,499億円)、「生活雑貨、家具、インテリア」(2兆3,541億円)の割合が大きく、これらの上位4カテゴリがそれぞれ2兆円を超過するとともに、物販系分野の73%を占めています。  物販系分野のBtoC-EC市場規模及びEC化率の経年推移

物販系分野のBtoC-EC市場規模及びEC化率の経年推移

(市場規模の単位:億円)

サービス系分野の市場規模

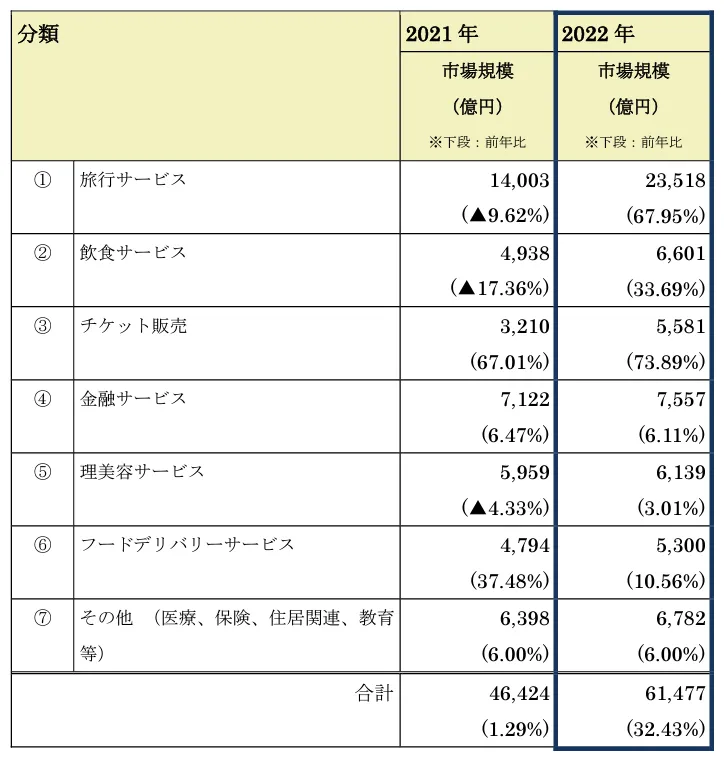

サービス系分野のBtoC-ECの市場規模は以下のとおりです。  サービス系分野のBtoC-ECの市場規模 市場規模は6兆1,477億円で、前年4兆6,424億円から32.43%増となっています。

サービス系分野のBtoC-ECの市場規模 市場規模は6兆1,477億円で、前年4兆6,424億円から32.43%増となっています。

2022年は、2020年、2021年と新型コロナウイルス感染症拡大の影響により大幅に落ち込んだ旅行サービス、飲食サービス、チケット販売が、外出需要の増加と共に大きく回復しています。

各市場規模は旅行サービスが2兆3,518億円(前年比67.95%の増加)、飲食サービスが6,601億円(前年比33.69%の増加)、チケット販売が5,581億円(前年比73.89%の増加)です。

BtoC-ECにおける飲食サービスとは、インターネットを通じて飲食店予約を行うサービスを指します。

一般社団法人 日本フードサービスの調査によると、2022年の外食産業では、全体売上高は前年比113.3%と増加した一方、夜間の外食需要や宴会需要の回復が進まず、特に「パブレストラン/居酒屋」は売り上げが2019年比49.2%にとどまりました。回復が遅れている要因には、原材料費やエネルギーコストの高騰、人手不足などが挙げられます。ファーストフード業態ではデジタル化を進め、注文方法や受け取り方法の多様化により好調な売り上げを見せています。

フードデリバリーサービスは新型コロナウイルス感染症の影響を契機に拡大していましたが、2022年には、増加は維持しつつも伸びが鈍化する様子が見られました。

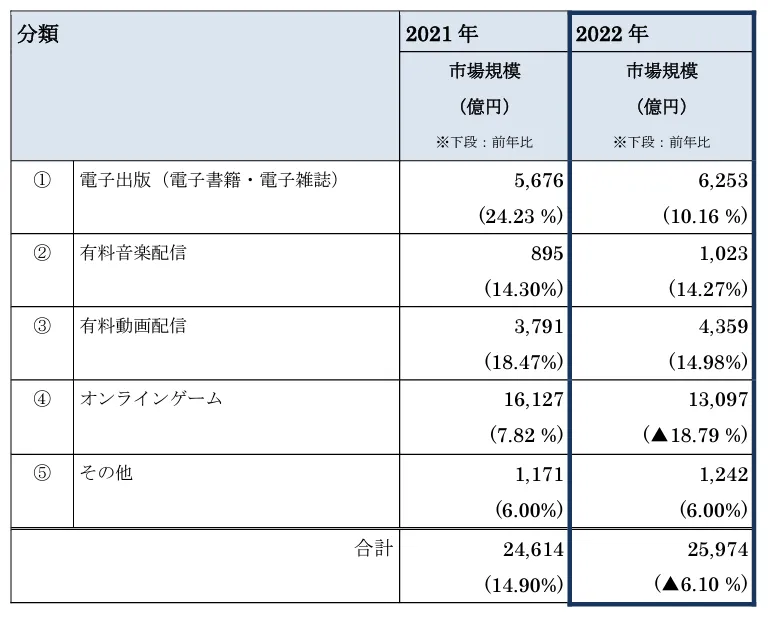

デジタル系分野の市場規模

2022年のデジタル系分野BtoC-ECの市場規模は、前年の2兆4,614億円から2兆5,974億円と増加しています。

最も市場規模が大きいのは、オンラインゲームの1兆3,097億円ですが、前年比マイナス18.79%と大きく減少しました。市場の拡大が続いているのは有料動画配信(4,359億円)・有料音楽(1,023億円)、電子出版(6,253億円)で、いずれも10%以上の順調な伸びを見せています。

電子出版市場の拡大は、スマートフォンやタブレットの普及が大きな要因に挙げられます。2022年には伸長率は鈍化しつつも、利用者層の拡大により安定した成長が見られます。インプレス総合研究所の調査報告書によると、電子コミックが市場を牽引し、電子書籍市場の8割以上のシェアを占めています。

有料動画配信にはSVOD(定額制の視聴サービス)、TVOD(都度課金制のレンタルサービス)、EST(ダウンロード型の視聴サービス)の3つの形態がありますが、このうちSVODが人気を集めており、TVODやESTよりも高い利用率となっていることが、映像メディア総合研究所の調査により分かっています。

新型コロナウイルス感染拡大に伴う巣ごもり消費により、2020年と2021年の有料動画配信市場は急成長しました。2022年も、成長が鈍化してはいますがこの傾向が続いています。特に、FIFAワールドカップカタール大会のオンライン中継は動画配信の認知が広がるきっかけとなり、さらなる普及を促しました。

有料音楽配信市場はサブスクリプション型の音楽配信サービスが市場拡大に貢献し、堅調に成長しています。

オンラインゲーム市場は新型コロナウイルス感染症による巣ごもり需要が市場を拡大させましたが、外出機会の増加やほかの娯楽選択肢の増加により、2022年は需要が減少しました。今後の成長分野としてはeスポーツ市場が注目されており、2022年以降も成長が期待されます。  デジタル系分野のBtoC-ECの市場規模

デジタル系分野のBtoC-ECの市場規模

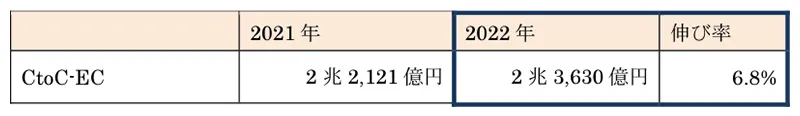

CtoC-ECの市場規模

CtoC-EC(個人間の電子商取引)の市場規模は、2021年2兆2,121億円から2022年2兆3,630億円で、伸び率は6.8%です。この市場規模の数値は、フリマアプリとネットオークションの売り上げをもとに、推計されています。

市場規模の拡大には、主にフリマアプリ市場の成長が貢献しています。2020年の新型コロナウイルス感染症拡大により、外出自粛や在宅勤務が増加し、家の整理に伴う出品が増加した一方、実店舗の需要は減少しました。

2022年になるとこうした動きが落ち着き、国内リユース市場の市場規模の伸び率は緩やかになりました。社会が沈静化しつつあるなか外出機会が増え、外国人利用客も増加したことで実店舗の需要が回復しています。特に中古ブランド品の需要が高まり、リユース市場全体の顧客単価が上昇したと見られます。

また、2022年5月に、「取引デジタルプラットフォームを利用する消費者の利益の保護に関する法律」が施行されました。

CtoC-ECプラットフォーム事業者は、消費者に不安を与えないよう、安全で信頼性のある取引環境を提供するための不正出品の防止に取り組むことが努力義務とされました。具体的な対策には、不正出品の監視機能強化、外部機関との連携による不正出品の抑制対策などがあります。加えて、プラットフォーム事業者は出品基準やルールの厳格化など、独自の強化策も実施しており、安全安心な取引の環境整備への期待が高まっています。  CtoC-EC推定市場規模

CtoC-EC推定市場規模

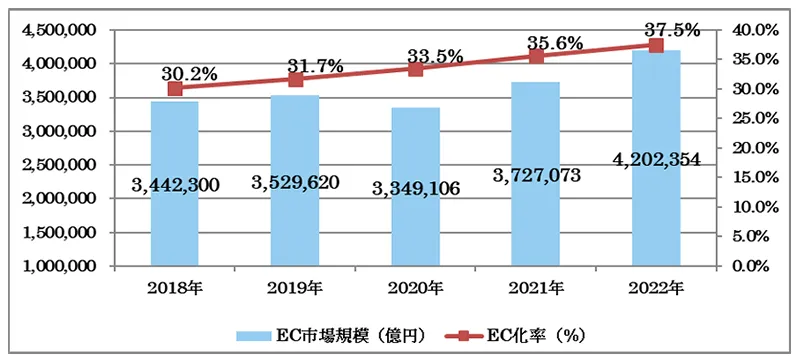

BtoB-ECの市場規模

2022年のBtoB-EC市場規模は、420兆2,354億円(前年比12.8%増)「その他」で、を除いたEC化率は、前年から1.9ポイント増の37.5%でした。  BtoB-EC市場規模の推移

BtoB-EC市場規模の推移

BtoB-ECに関連するトピック

- INSネット(デジタル通信モード)サービス終了に伴うBtoB-ECの変化 2024年1月に予定されているINSネット(デジタル通信モード)サービスの終了時期が近づいているため、これに伴い、EDI(電子データ交換)の仕組みが更新を迫られています。NTTの固定電話網はIP網への移行が予定されており、各事業においてはINSネットの代替として、新しいデジタル通信モードや通信プロトコルを導入する必要があります。さらに、業務プロセスや情報の送受信方法を見直すことが求められます。

- 適格請求書等保存方式(インボイス制度)の導入 2023年10月から消費税の仕入税額控除の方式として適格請求書等保存方式(インボイス制度)が導入されており、課税事業者は対応が求められています。BtoB-ECにおいても、適格請求書発行事業者としての登録、電子インボイスの作成、送信、受信、保存などの対応が必要となることが推測されます。

通販市場を考える際の4ポイント

今後の通販市場を考えるにあたり、留意したいポイントを解説します。

実店舗の位置付けと消費者行動の変化

新型コロナウイルス感染拡大を契機に、実店舗を運営する多くの小売業が実店舗の存在意義を再考し、消費者の行動変化に対応する動きが見られるようになりました。

具体的な取り組みとしては、オンライン接客、ショールーミング化店舗、EC購入商品の店頭受け取りなどが挙げられます。特にオンライン接客は、アパレルや化粧品販売を中心に広まり、家具、家電、食品などの業種でも導入が進んでいます。

商品の購入時には、有名人やインフルエンサーよりも家族や友人、店舗の販売員からの情報が重要視されるといった消費者行動に関する情報を受けて、オンライン接客を導入する動きも見られます。

ショールーミングは、実店舗で商品をチェックし、ECで購入する消費行動です。感染症影響下を通じ、ショールーミングは消費者の新しい生活様式に適した販売スタイルとして広まっています。実店舗では試着用商品のみを置いて、省スペースで運営するアパレル店舗なども増加しています。このように、実店舗を体験型店舗として位置づける取り組みも多くなってきています。

また、EC購入商品を店舗で受け取る「BOPIS」の普及も見られます。BOPISは、送料負担が無い、受け取りタイミングが柔軟、商品検索時間が短縮できる、返品が容易である、といった利点から、消費者に支持されています。

サブスクリプションサービスは、定期的に利用料金を徴収し、サービスを提供するビジネスモデルで、2022年に広範囲に採用され、さまざまな分野で定着し始めています。食品、有料動画、有料音楽から始まり、化粧品、ファッション、家電、家具、自動車など、幅広い業種への拡大が見られます。

安全性への要望

先に挙げたサブスクリプションは、商品を気軽に「使ってみる」方法として有用であり、消費者にとって初期費用が削減できる、所有物の管理が不要などの利点があります。その一方で、消費者と事業者間の契約上のトラブルが増えており、法整備が強化されました。「改正特定商取引法」では、契約内容や解約方法に関する情報を明示する義務が事業者に課されています。

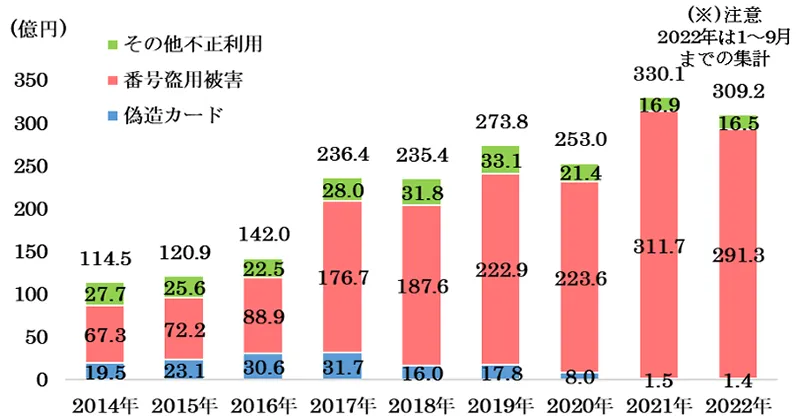

ECにおいては、情報セキュリティに対する不安が根強く存在しています。総務省の「令和3年通信利用動向調査」によれば、「個人情報やインターネット利用履歴の漏えい」に対する不安が2021年度の回答では90.1%で非常に多く、特に氏名、住所、電話番号、生年月日などの情報の漏えいに対する懸念が持たれています。なかでもクレジットカード番号の漏えいは金銭的な被害につながるため、最も危険視されている要素です。

近年、フィッシングや架空請求などの詐欺被害が増加傾向にあることが影響し、2019年から2021年にかけて、「架空請求やインターネットを利用した詐欺」に対する不安が増加しています。

安全へのニーズに応えるため、EC事業者に対しては活用プラットフォームのセキュリティ対策確認に加え、自社独自のセキュリティ体制、トラブル発生時の対応マニュアルの整備が求められます。 クレジットカード不正利用被害の発生状況

クレジットカード不正利用被害の発生状況

スマートフォン利用への対応

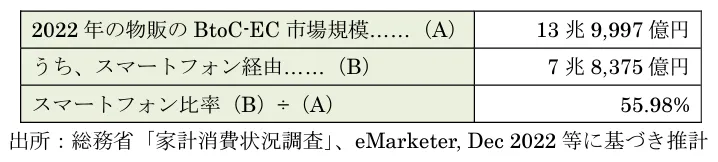

総務省の「令和3年通信利用動向調査」によれば2021年の世帯当たりのスマートフォンの普及率は88.6%と、その存在感は年々大きくなり、電子商取引においても、物販、サービス、デジタルの各分野でスマートフォンを介した取引額が増加しています。

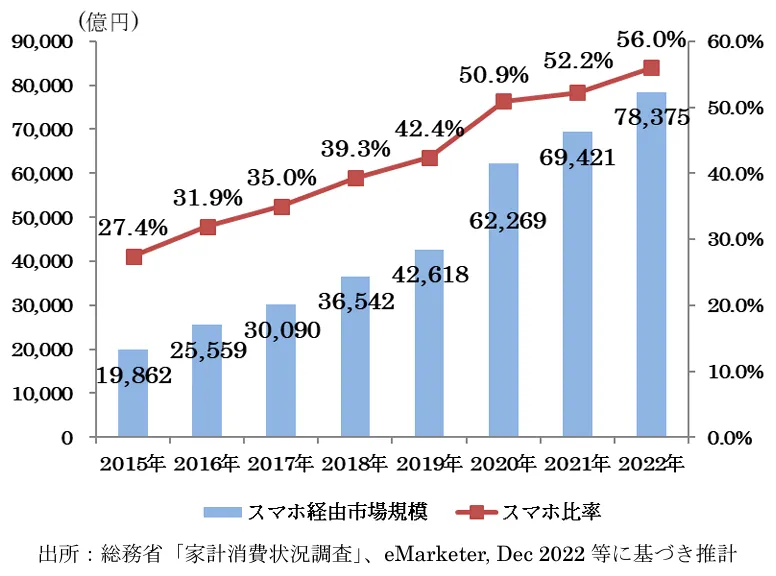

物販のBtoC-EC市場でのスマートフォン経由の市場規模は約7兆8,375億円で、物販の市場規模の約56%を占めます。2022年におけるスマートフォン経由の物販のBtoC-EC市場規模は、前年比で8,954億円増加し、増加率は12.9%となっています。  (物販)におけるスマートフォン経由の市場規模 PCと違い、どこにいても利用できるスマートフォンは消費者にとってとても便利なツールです。スマートフォンを通じた電子商取引は、すでに物販系BtoC-EC市場の拡大に大きく貢献しています。高齢者層でもスマートフォンを使いこなす人が多くなり、今後もスマートフォンを利用した取引が増加すると予想されます。

(物販)におけるスマートフォン経由の市場規模 PCと違い、どこにいても利用できるスマートフォンは消費者にとってとても便利なツールです。スマートフォンを通じた電子商取引は、すでに物販系BtoC-EC市場の拡大に大きく貢献しています。高齢者層でもスマートフォンを使いこなす人が多くなり、今後もスマートフォンを利用した取引が増加すると予想されます。

スマートフォンの機能を活用して新たなEC体験を提供する事例も増えています。ECモールにおいてアプリ、Web、実店舗の連携を強化することで、実店舗・ECでシームレスな購買体験ができる仕組みづくりも見られます。事業者にとっては、スマートフォンへの対応が今後の戦略の重要なカギとなりそうです。  スマートフォン経由の物販のBtoC-EC市場規模の推移

スマートフォン経由の物販のBtoC-EC市場規模の推移

SNS活用を視野に入れた事業展開

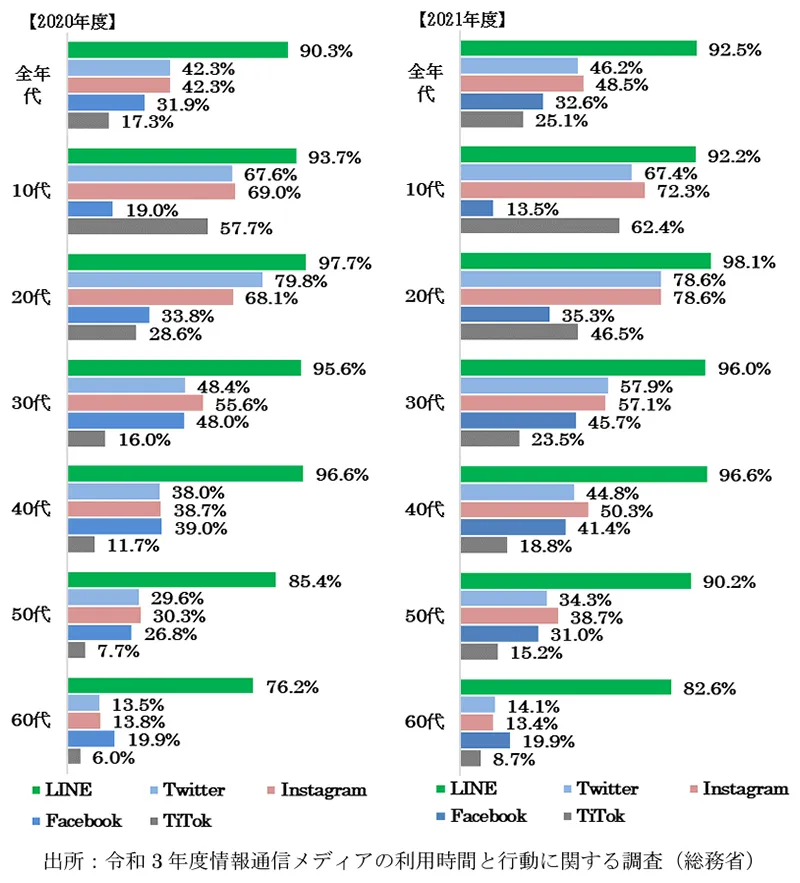

SNS(ソーシャルネットワーキングサービス)の各年代層での利用が広がっており、LINE、X(旧Twitter)、Instagramなどが主要なプラットフォームとして使用されています。総務省の「令和3年通信利用動向調査」によれば2021年のSNS利用率は78.7%で、前年比で4.9ポイント増加しており、特に60~79歳の年齢層で利用率の伸びが顕著です。

SNSは買物の情報源としても、多く活用されています。InstagramなどはEC機能を備えており、SNSとECの連携が購買体験の向上に貢献しています。

総務省の「令和3年度情報通信メディアの利用時間と行動に関する調査」で年代別の利用率を見ると、LINEが全年代で90%以上の利用率を持ち、X(旧Twitter)、Instagram、Facebook、TikTokなどは年代別で異なる利用率を示しています。各SNSをEC戦略に活用する際には、ターゲット層に対応したSNS利用層の特徴を考慮することが重要です。

自社のターゲット層にリーチできるSNSを柱に、複数のプラットフォームを組み合わせて活用する事業者も増加しています。また、動画系SNSの人気も高まっており、5G環境が本格化するなかで強力な訴求効果を持つ媒体として期待されています。 年代別主なSNSサービスの利用率

年代別主なSNSサービスの利用率

(2020年度、2021年度)

社会の沈静化とともに再拡大に向けた動きが見られる2022年以降の通販市場規模

2021年から見られた経済回復の動きは、2022年になりさらに顕著になりました。コロナ禍のマイナスの影響からプラスに転じた分野がある一方で、停滞または低下が見られる分野もあります。基本的には全体として再拡大に向けた上昇傾向にありますが、事業者にはビジネスモデルの転換や新たな工夫が求められていることに留意する必要もありそうです。

図書印刷では「デジタルマーケティング支援サービス」を提供しています。EC事業をお考えの方や課題をお持ちの方はお気軽にご相談ください。

- 投稿者: クロレDIGITAL

- コラム

- EC, Webマーケティング, 通販市場規模